Doanh Nghiệp Hàn Quốc Săn Tìm Cơ Hội M&A

Bối cảnh “bình thường mới” buộc các nhà đầu tư thay đổi phương thức đàm phán, chốt các giao dịch mua bán, sáp nhập (M&A).

Song ông Son Won-sik, Giám đốc Nhóm Khách hàng Hàn Quốc Deloitte Việt Nam khẳng định, dù thay đổi theo phương thức nào, thì các tập đoàn của Hàn Quốc vẫn tích cực đầu tư vào thị trường M&A Việt Nam với nhiều thương vụ lớn.

Ông Son Won-sik, Giám đốc Nhóm Khách hàng Hàn Quốc Deloitte Việt Nam

Giống như nhiều lĩnh vực khác, các giao dịch M&A đang bị nén lại, trực chờ bung ra khi thời điểm thuận lợi, thưa ông?

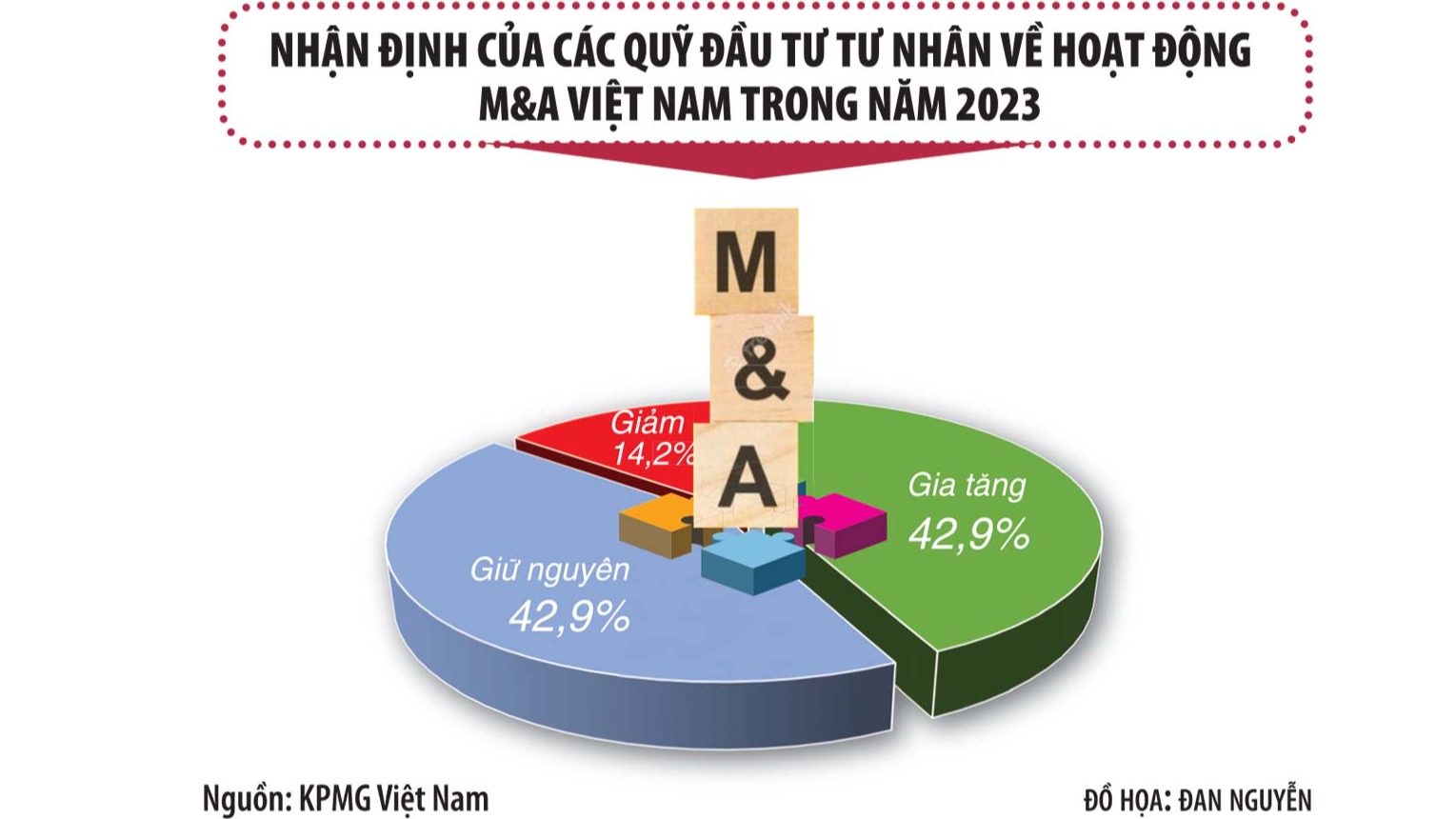

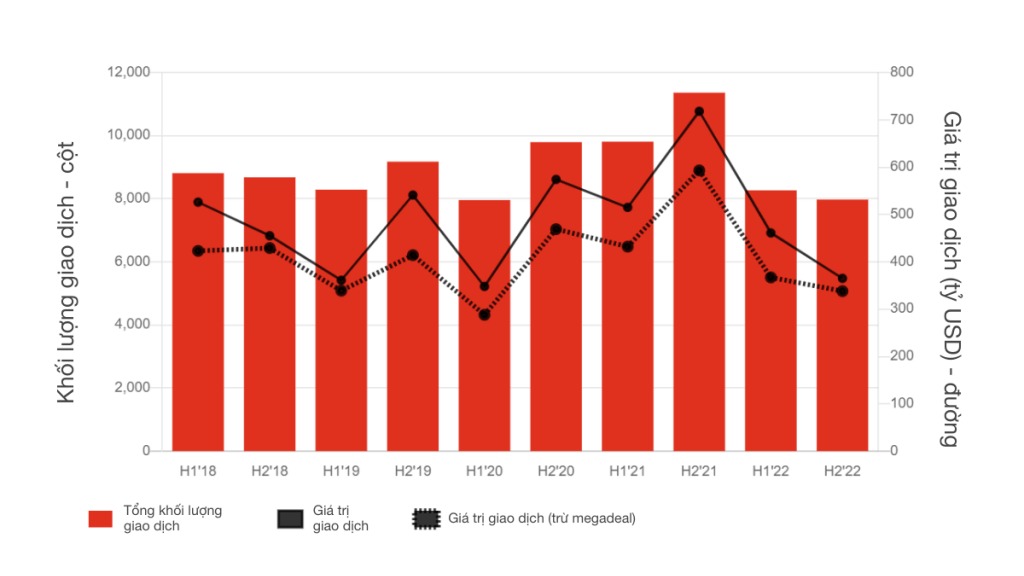

Nhờ những yếu tố cơ bản thuận lợi, thị trường M&A Việt Nam đã khởi sắc trong thập kỷ qua. Đầu năm 2020, cú sốc đến từ đại dịch Covid-19 đã gây ra nhiều hệ lụy cho nền kinh tế toàn cầu, trong đó có cả thị trường M&A.

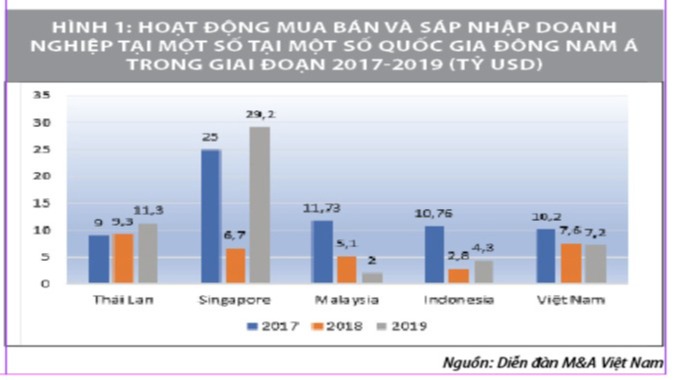

Hoạt động M&A tại Đông Nam Á nói chung và tại Việt Nam nói riêng đã bị ảnh hưởng nặng nề do các nhà đầu tư trở nên thận trọng hơn. Hệ quả là tổng giá trị M&A tại Việt Nam đã giảm xuống khoảng 3,5 tỷ USD vào năm 2020, chỉ bằng 48,6% tổng giá trị M&A vào năm 2019.

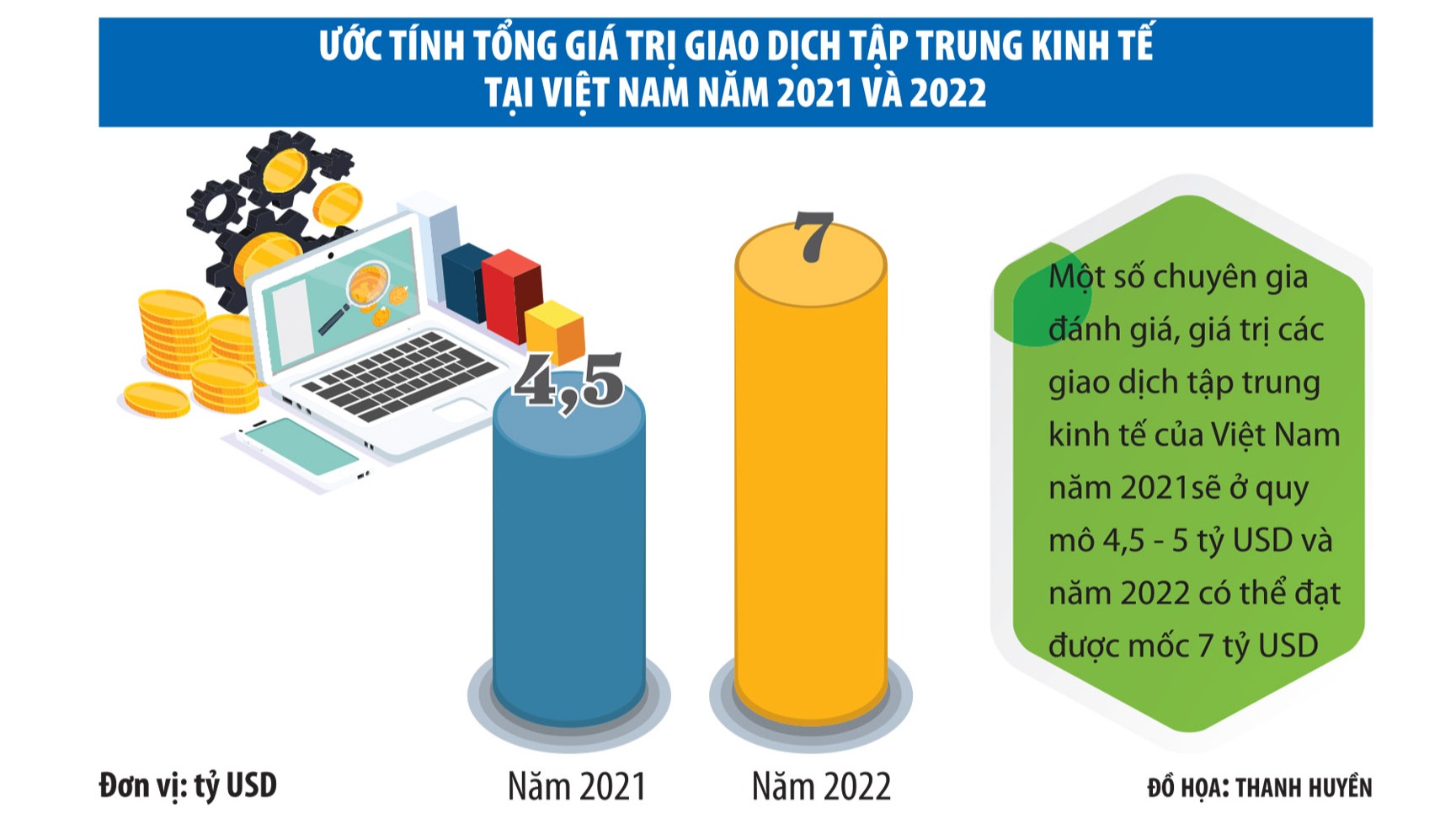

Tuy nhiên, với nền tảng kinh tế hấp dẫn và các biện pháp phòng chống dịch hiệu quả, thị trường M&A Việt Nam đã phục hồi trong nửa đầu năm 2021, dự kiến đạt khoảng 4,5-5 tỷ USD trong năm nay và khoảng 7 tỷ USD vào năm 2022.

Các nhà đầu tư Hàn Quốc có vị thế giao dịch trên thị trường Việt Nam thế nào?

Theo Bộ Kế hoạch và Đầu tư, tính đến ngày 20/10/2021 có 3.063 lượt góp vốn mua cổ phần của nhà đầu tư nước ngoài (giảm 43,8%), với tổng giá trị đạt 3,63 tỷ USD (giảm 40,6% so với cùng kỳ), phản ánh ảnh hưởng tiêu cực của Covid-19 và hoạt động M&A toàn cầu giảm sút.

Tuy nhiên, các nhà đầu tư nước ngoài, đặc biệt là các nhà đầu tư Hàn Quốc, vẫn tiếp tục đầu tư vào Việt Nam. Năm 2020, kim ngạch thương mại song phương giữa Việt Nam và Hàn Quốc đã vượt mức 60 tỷ USD. Trong 9 tháng đầu năm nay, kim ngạch thương mại giữa hai nước đạt 56,4 tỷ USD, tăng 18,7% so với cùng kỳ năm ngoái.

Dòng vốn đầu tư trực tiếp từ Hàn Quốc vào Việt Nam được đa dạng hóa theo nhiều khu vực và lĩnh vực khác nhau, bao gồm chế biến và chế tạo, bất động sản, bán lẻ và dịch vụ. Hàn Quốc là nhà đầu tư nước ngoài lớn thứ hai của Việt Nam từ năm 2019 đến năm 2021. Trong 10 tháng năm 2021, Hàn Quốc có tổng vốn đầu tư trực tiếp và góp vốn, mua cổ phần hơn 4,6 tỷ USD.

Ngoài việc đầu tư trực tiếp, các nhà đầu tư Hàn Quốc còn tích cực đầu tư vào thị trường M&A Việt Nam với nhiều thương vụ lớn. Các tập đoàn Hàn Quốc, đặc biệt là SK Group đang tích cực tìm kiếm cơ hội M&A tại Việt Nam trong nhiều lĩnh vực. Theo dữ liệu từ MergerMarket, các nhà đầu tư Hàn Quốc đã thực hiện 69 thương vụ M&A tại Việt Nam từ năm 2005 đến kỳ gần nhất 2021, với tổng giá trị 5,1 tỷ USD.

Ông có lưu ý gì cho các nhà đầu tư Hàn Quốc khi thực hiện các giao dịch M&A thời điểm này?

Trong thời gian tới, khi Việt Nam bắt đầu mở cửa lại, doanh nghiệp sẽ bắt buộc vận hành trong bối cảnh/mô hình “bình thường mới”, các xu hướng và cách thực hiện trước đây có lẽ không còn phù hợp. Đặc biệt, các ảnh hưởng của đại dịch tác động xấu đến sức khỏe tài chính của nhiều doanh nghiệp.

Các nhà đầu tư, nhất là các nhà đầu tư nước ngoài, cần quan tâm hơn đến ảnh hưởng trực tiếp của đại dịch đến doanh nghiệp, bao gồm các yếu tố về tài chính như xu hướng thương mại, chất lượng lợi nhuận, nợ thuần và các khoản tương đương nợ; dòng tiền của công ty; các yếu tố khác như vận hành, luật và chuẩn hóa hậu giao dịch.

Cụ thể là thế nào, thưa ông?

Thứ nhất, nhà đầu tư cần tìm hiểu và chia tách kết quả kinh doanh trước và sau đại dịch để có thể thấy được tốc độ hoàn thành các mục tiêu đề ra và đối chiếu làm tiêu chuẩn để đánh giá trong tương lai. Khi phân tích khả năng sinh lời và các xu hướng, nên cân nhắc các KPI tài chính và phi tài chính để nắm được động lực thúc đẩy hiệu suất kinh doanh.

Thứ hai, cần có căn cứ đầy đủ liên quan đến ảnh hưởng của dịch tới chất lượng lợi nhuận. Trong nhiều trường hợp, báo cáo tài chính của doanh nghiệp có thể chưa phản ánh được đầy đủ, nên các nhà đầu tư cần soát xét và thẩm định kỹ lưỡng hơn về các yếu tố làm tăng giá trị và tác động của đại dịch lên mức tăng trưởng của doanh nghiệp.

Thứ ba, cần tìm hiểu nợ thuần và các khoản tương đương nợ liên quan tới Covid-19 do doanh nghiệp có thể phải gánh thêm các khoản nợ để quản lý khả năng thanh khoản ngắn hạn. Ngoài ra, doanh nghiệp có thể phát sinh thêm các khoản chi phí hoặc chi phí phạt chưa thanh toán cho khoản nợ mới hoặc khoản nợ hiện tại.

Do vậy, các nhà đầu tư cần cân nhắc và xem xét đến dòng tiền của doanh nghiệp để đánh giá khả năng tăng và xử lý nợ của doanh nghiệp. Bên cạnh đó, nhà đầu tư nên phân tích thêm dòng tiền ngắn hạn, cũng như lượng tiền mặt còn lại, nhằm đánh giá tính thanh khoản và ước lượng thời điểm khi doanh nghiệp có thể hết tiền mặt.

Ngoài những khía cạnh về tài chính nêu trên, nhà đầu tư nước ngoài cần chú trọng các điểm liên quan đến thuế và các chính sách thuế liên quan đến ngành nghề của doanh nghiệp, Luật Doanh nghiệp và các văn bản pháp luật hiện hành và chuẩn hóa hệ thống hậu giao dịch để tăng cường giá trị cộng hưởng của hai bên. Các nhà đầu tư cũng nên lựa chọn bên tư vấn có khả năng cung cấp dịch vụ đầy đủ, chuyên sâu và dày dặn kinh nghiệm trong thị trường nội địa để có thể đảm bảo thực hiện thương vụ M&A thành công trong bối cảnh “bình thường mới”.

.jpg)

.jpg)