Thương Vụ Lịch Sử Và Bước Ngoặt Tỷ Đô Của Công Ty Tài Chính Tiêu Dùng Lớn Nhất Việt Nam

1,4 tỷ USD cho 49% cổ phần của FE Credit là kỷ lục của thị trường M&A lĩnh vực tài chính tại Việt Nam. Tuy nhiên, giá trị thực sự của thương vụ VPBank bán cho SMBC lớn hơn con số được kế toán ghi nhận.

Bom tấn M&A của thị trường tài chính Việt Nam

Ngày 28/4/2021, Ngân hàng VPBank thông báo ký kết thoả thuận với Tập đoàn Tài chính Sumitomo Mitsui (SMBC) để bán 49% vốn điều lệ tại Công ty Tài chính FE Credit. Công ty Tài chính Tiêu dùng SMBC (SMBC CF) - công ty con do SMBC sở hữu 100% vốn, là pháp nhân đứng ra mua phần vốn góp này. Đến cuối tháng 10/2021, thương vụ chính thức hoàn tất.

SMBC là một trong ba tập đoàn tài chính ngân hàng lớn nhất tại Nhật Bản với tổng tài sản trên 2.100 tỷ USD tại thời điểm 31/12/2020, hiện diện tại trên 40 quốc gia. Trong đó, SMBC CF là công ty tài chính tiêu dùng số 1 Nhật Bản với hơn 900 chi nhánh trên toàn quốc.

Trước khi vào FE Credit, SMBC là cổ đông chiến lược của Eximbank. Dù khoản đầu tư vào Eximbank không được như kỳ vọng, tập đoàn này vẫn rất muốn tham gia mạnh mẽ hơn vào thị trường tài chính Việt Nam khi từng nhiều lần đề xuất với Chính phủ để mua lại ngân hàng 0 đồng. Điều này cho thấy SMBC thực sự muốn "chơi lớn" ở thị trường Việt Nam và FE Credit là cơ hội họ không thể bỏ lỡ.

Theo công bố của VPBank, ngân hàng thu về được 1,4 tỷ USD từ đợt bán vốn này, tương đương định giá của FE Credit lên tới 2,8 tỷ USD. Giá trị thương vụ gây ngỡ ngàng cho giới quan sát, không chỉ vượt xa mọi dự báo được đưa ra trước đó mà còn xác lập kỷ lục mới trên thị trường tài chính Việt Nam.

Vì sao nhiều người ngỡ ngàng? Lĩnh vực tài chính tiêu dùng tăng trưởng chậm lại trong những năm gần đây do các quy định mới của Ngân hàng Nhà nước như giới hạn tăng trưởng tín dụng, siết tỷ lệ cho vay tiền mặt… Đặc biệt, đại dịch Covid-19 có thể là cuộc khủng hoảng trầm trọng với các công ty tài chính tiêu dùng khi rất nhiều khách hàng mất khả năng trả nợ. Thế nhưng, thương vụ của FE Credit cho thấy sự trái ngược về góc nhìn từ nhà đầu tư Nhật Bản.

Với 1,4 tỷ USD, đây là thương vụ M&A có quy mô lớn nhất ngành tài chính Việt Nam. Ở định giá 2,8 tỷ USD, FE Credit vượt mức vốn hoá của hàng loạt ngân hàng tầm trung đang niêm yết trên thị trường chứng khoán Việt Nam như VIB, HDBank, SHB, OCB,…

Chủ tịch VPBank Ngô Chí Dũng chia sẻ từng có hai phương án bán vốn FE Credit: một là IPO rồi niêm yết, hai là bán cho cổ đông chiến lược. Nếu IPO thì định giá của FE Credit có thể lên tới 4 tỷ USD. Nhưng cuối cùng, VPBank quyết định hợp tác với SMBC để tận dụng nguồn vốn rẻ và kinh nghiệm của họ.

Trên thực tế, VPBank từng có kế hoạch bán FE Credit và được nhiều đối tác ngoại quan tâm từ 5 năm trước. Tại ĐHĐCĐ năm 2016, ông Ngô Chí Dũng cho biết đang làm việc với một đối tác ngoại để bán công ty tài chính. Thị trường khi đó đồn đoán VPBank có thể bán FE Credit với giá 600 triệu USD cho nhà đầu tư Nhật Bản - một con số "khủng" thời đấy. Tuy nhiên, năm 2017, VPBank tuyên bố huỷ kế hoạch vì FE Credit đang đóng góp tới một nửa lợi nhuận cho ngân hàng.

Sau 5 năm, VPBank chỉ bán một nửa FE Credit mà thu về 1,4 tỷ USD, đồng thời công ty tài chính này vẫn là công ty con của ngân hàng. Chưa kể, từ 2016-2020, ước tính FE Credit mang về cho VPBank gần 19.000 tỷ đồng lợi nhuận trước thuế.

Thực tế, vào năm 2020, nhà băng này đã gần như chốt deal bán FE Credit cho một nhà đầu tư khác cũng đến từ Nhật Bản. Tuy nhiên, đại dịch Covid-19 với đợt cách ly trên toàn quốc tại Việt Nam từ tháng 4/2020 đã khiến thương vụ này bị đình lại. Sau đó, VPBank quay sang đàm phán với SMBC và tạo ra thương vụ M&A tỷ đô đầu tiên trong ngành tài chính Việt Nam.

Tại Việt Nam, FE Credit không phải là tổ chức tiên phong trong lĩnh vực tín dụng tiêu dùng mà là 2 công ty nước ngoài: Prudential và Home Credit. Thực tế, FE Credit bắt nguồn là Khối Tín dụng Tiêu dùng - một bộ phận nằm trong VPBank từ năm 2010, có mục tiêu tập trung vào phân khúc cho vay tín chấp đối với người lao động có thu nhập trung bình thấp.

Thời điểm đó, hầu hết ngân hàng tại Việt Nam chưa quan tâm nhiều đến cho vay tiêu dùng, với mỗi món vay chỉ vài triệu đến vài chục triệu. Họ có cơ sở, bởi sau khủng hoảng 2011, nợ xấu là gánh nặng với nhiều nhà băng. Trong khi đó, tín dụng tiêu dùng chủ yếu cho vay tín chấp, độ rủi ro rất lớn. Để tìm khoản vay vài triệu mà không có tài sản bảo đảm, 10 năm trước, người dân gần như chỉ có thể nghĩ đến tín dụng đen.

Nhận thấy tiềm năng lớn của một lĩnh vực mới có các công ty nước ngoài kinh doanh, VPBank quyết định chớp lấy cơ hội này. Sau 3 năm, với nguồn lợi mà tín dụng tiêu dùng mang lại và tiềm năng lớn của thị trường, lãnh đạo nhà băng nhận thấy cần tách bộ phận này ra, hoạt động dưới pháp nhân độc lập. Điều này giúp VPBank tăng trưởng mạnh hơn mà không gặp nhiều ràng buộc như các ngân hàng thương mại (nợ xấu tối đa 3%, tốc độ tăng trưởng tín dụng…).

Để thực hiện mục tiêu đó, VPBank dự kiến mua lại Công ty tài chính Prudential Việt Nam nhưng không thành. Thay vào đó, nhà băng này đã mua lại Công ty Tài chính Tập đoàn Than Khoáng sản Việt Nam – một công ty tài chính truyền thống, và chuyển đổi thành công ty tài chính tiêu dùng với thương hiệu FE Credit vào năm 2014. Một lãnh đạo cấp cao của VPBank tiết lộ, thực chất, tính cả thời gian còn là một bộ phận trong ngân hàng, FE Credit phải mất 4 năm mới bắt đầu có lãi.

Kể từ thời điểm này, VPBank chính thức "chơi lớn" trên thị trường tín dụng tiêu dùng với các sản phẩm chính là cho vay tiền mặt, thẻ tín dụng, cho vay mua xe... Và cũng chỉ thời gian ngắn sau đó, FE Credit trở thành công ty tài chính tiêu dùng lớn nhất Việt Nam, bỏ xa các đối thủ với thị phần lúc cao nhất lên tới 55%.

Trên thị trường hiện có 16 công ty tài chính, với dư nợ theo ước tính của Hiệp hội ngân hàng Việt Nam (VNBA) đạt hơn 150 nghìn tỷ đồng. Trong đó, riêng dư nợ của FE Credit dù gần như không tăng trong 2 năm trở lại đây, cũng đạt tới hơn 62.400 tỷ đồng (cuối tháng 9/2021), chiếm hơn 40%. Thị phần của FE Credit từng có lúc lên tới 55% cuối năm 2018, trong khi đứng thứ 2 là Home Credit chưa đến 20%.

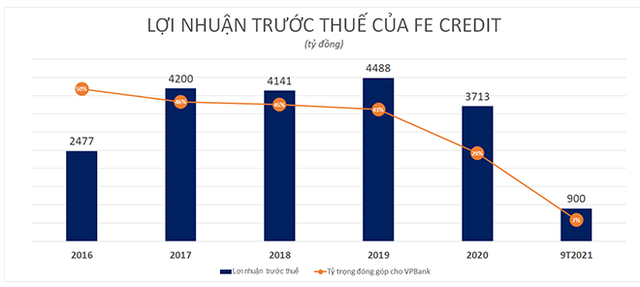

Giai đoạn 2016-2018, FE Credit đóng góp tới 45-50% lợi nhuận hợp nhất, được coi là "gà đẻ trứng vàng" của VPBank. Lợi nhuận của công ty này đạt đỉnh năm 2019 với hơn 4.488 tỷ đồng. Tuy nhiên, 9 tháng đầu năm 2021, lợi nhuận trước thuế của FE Credit chỉ đạt 900 tỷ đồng, bằng 28% thực hiện cùng kỳ năm 2020 do ảnh hưởng của Covid-19.

Cuối quý III/2021, tổng cơ sở khách hàng của FE Credit lên tới 46 triệu người, trong đó đã tiếp cận 16 triệu khách hàng. Hiện số khách hàng hoạt động đạt hơn 5,4 triệu khách và 0,6 triệu khách hàng sử dụng thẻ (chủ yếu thẻ tín dụng). Đây là những con số cho thấy cơ sở khách hàng khổng lồ của FE Credit, điều mà những ngân hàng lớn cũng khó có được.

Sức mạnh của "nhà vua"

Trong 2 năm Covid, thị phần của FE Credit có giảm so với lúc cao điểm nhưng điều đó không khiến giá trị của "nhà vua" đi xuống và việc SMBC vẫn mua 49% cổ phần với mức giá lịch sử (1,4 tỷ USD) là minh chứng điển hình. Thực tế, ngoài những con số về thị phần, doanh thu, cơ sở khách hàng…., sức mạnh của FE Credit còn được thể hiện ở hệ thống công nghệ, cách tiếp cận thị trường cùng vận hành vượt trội so với đối thủ.

Đặc biệt, nhờ các khoản đầu tư chiến lược về công nghệ trong những năm gần đây, "nhà vua" ở một đẳng cấp rất khác so với phần còn lại. Năm 2018, FE Credit ra mắt nền tảng cho vay kỹ thuật số mang tên "$NAP", áp dụng công nghệ định danh điện tử eKYC rút ngắn thời gian duyệt vay chỉ còn 10 - 15 phút và giải ngân trong vòng vài giờ đồng hồ. Ngoài ra, FE Credit cũng phát triển ứng dụng FE Credit Mobile, tạo nên hệ sinh thái dịch vụ tài chính trên nền tảng công nghệ.

Mỗi năm, FE Credit có doanh số giải ngân đạt 65-75 nghìn tỷ. $NAP phê duyệt hơn hơn 10.000 khoản vay hàng tháng, còn FE Credit Mobile đang sở hữu hơn 2 triệu người dùng.

Tháng 4/2020, thời điểm bắt đầu cách ly toàn quốc bởi Covid, công ty tiếp tục đầu tư rất mạnh cho hệ thống công nghệ. FE Credit đã mua hệ thống chăm sóc khách hàng có thể đáp ứng hơn 1 triệu cuộc gọi mỗi ngày từ hãng Genesys Enage (Mỹ), nhờ đó giảm tải khối lượng công việc cho nhân viên tổng đài.

Hiện nay, hệ thống này giúp xử lý khoảng 10.000 cuộc gọi đến mỗi ngày và 5.000 email, chat và cuộc họp qua mạng xã hội (social media session), cũng như tự động hóa gần như toàn bộ số cuộc gọi đi từ tổng đài. So với trước, FE Credit chỉ mất 12 giây để kết nối tới khách hàng và giảm 30% thời gian kết nối.

Đặc biệt, từ tháng 9/2020, FE Credit thực hiện mô hình salesman cho toàn bộ kênh bán hàng, và trở thành công ty tài chính tiêu dùng đầu tiên triển khai thành công mô hình này tại Việt Nam. Những đối tác hợp tác theo mô hình salesman với FE Credit đều là các công ty lớn như: Thế giới Di động, FPT, Viettel, Media Mart, Di động Việt; các hệ thống giáo dục nổi tiếng như Master English, American English…

Tổng số cửa hàng đang hợp tác theo mô hình salesman với FE Credit là hơn 15.000 và trải rộng trên toàn quốc. Toàn bộ quy trình bán hàng hoàn toàn dựa được số hóa (lên hồ sơ, kí chữ kí điện tử), không thao tác bằng tay hoặc giấy tờ. Nhờ ưu việt của mô hình mới, FE Credit tiết kiệm được 70% chi phí nhân sự bán hàng trên thị trường, doanh số bán hàng tăng 170% sau 3 tháng triển khai.

Chính nhờ đầu tư chiến lược vào công nghệ cho tự động hoá và số hoá, chi phí vận hành của FE Credit năm 2021 giảm thấp hơn cả năm 2020 và 2019. Trong 6 tháng đầu năm 2019, chi phí hoạt động của công ty này là 2.800 đồng thì năm 2021 chỉ còn 2.200 tỷ đồng. Đồng thời, chỉ số CIR (cost income ratio – tỷ lệ chi phí trên thu nhập) cũng giảm từ 31,7% xuống còn 25,4% - mức thấp nhất trong số 16 công ty tài chính ở Việt Nam.

Hiện tại, FE Credit là công ty đứng số 1 trên thị trường về mô hình chấm điểm tín dụng dựa trên dữ liệu xã hội (social credit scoring). Kinh nghiệm hơn 10 năm xây dựng mô hình này tại Việt Nam, cộng với kinh nghiệm vận hành dựa trên Big Data và AI (trí tuệ nhân tạo) với 12 triệu khách hàng có giao dịch thực với FE Credit, tạo ra một sức mạnh cực lớn của công ty này so với phần còn lại.

Mối duyên với SMBC sẽ mang đến những gì?

Trở lại với thương vụ với SMBC, giới phân tích kỳ vọng "giá trị thực sự" của thương vụ còn nhiều hơn con số trên hợp đồng.

Với nguồn vốn dồi dào có được từ thương vụ M&A, VPBank đang hướng đến mức vốn chủ sở hữu 90.000 tỷ đồng vào cuối năm 2021, lên Top 1 khối ngân hàng tư nhân và thứ 2 toàn hệ thống.

Việc bán FE Credit còn cho VPBank nhiều lợi ích nữa, khi vừa qua SMBC sắp xếp khoản vay hợp vốn trị giá tổng cộng 300 triệu USD, giúp ngân hàng có thêm nguồn vốn rẻ, hỗ trợ khách hàng phục hồi sau đại dịch ít nhất 2 năm tới.

Với FE Credit, sau thương vụ lịch sử, đầu tháng 12/2021, Moody’s chính thức nâng xếp hạng tín nhiệm của công ty này từ B1 lên Ba3. Đây là một tín hiệu rất tích cực, mở ra triển vọng huy động vốn rẻ hơn cho FE Credit từ cả trong và ngoài nước, tăng thêm sức mạnh cho công ty tài chính tiêu dùng lớn nhất Việt Nam.

Bên cạnh đó, chính cổ đông chiến lược mới – SMBCCF, cũng sẽ tạo thêm cơ hội về nguồn vốn giá rẻ bổ sung cho công ty này, giúp FE Credit có lợi thế lớn hơn trong năm 2022. Đi kèm với đó, kinh nghiệm và kỹ năng quản trị trong lĩnh vực tài chính tiêu dùng của công ty lớn nhất Nhật Bản trong lĩnh vực này sẽ giúp cho FE Credit vận hành chuyên nghiệp và an toàn hơn trong tương lai.

Thậm chí, sự tham gia của SMBCCF được kỳ vọng sẽ giúp FE Credit bước sang một chương mới: hướng đến mở rộng ra khu vực. Kinh nghiệm của SMBCCF trong điều hành, quản trị rủi ro và các kiến thức kinh nghiệm trong lĩnh vực tài chính tiêu dùng tại các thị trường như Hong Kong (Trung Quốc), Đài Loan (Trung Quốc), Thái Lan, Nhật Bản, Trung Quốc, Malaysia.... sẽ mang lại những giá trị lớn.

Ngoài những nhân tố tích cực đến từ đối tác chiến lược mới, Ubank - ứng dụng ngân hàng số do VPBank phát triển nhằm phục vụ nhóm khách hàng của FE Credit, đang tạo ra một "mỏ vàng" mới. Bên cạnh dịch vụ cho vay tiêu dùng, FE Credit còn phục vụ được nhiều dịch vụ ngân hàng cơ bản khác cho hàng triệu khách hàng của mình.

Kể từ đầu tháng 10/2021, sau nhiều tháng liên tục suy giảm vì Covid, cho vay của FE Credit đã tăng trưởng trở lại và tăng mạnh trong tháng 11 và 12. Đây là tín hiệu tích cực đầu tiên và theo sau là nhiều tin tức tốt khác về SMBC, xếp hạng tín nhiệm… Nhiều chuyên gia kinh tế đã nói tới làn sóng "tiêu dùng trả thù" sau đại dịch và với những công ty tài chính tiêu dùng như FE Credit, đây là một cơ hội cực lớn.

Một lãnh đạo cấp cao của VPBank tiết lộ: "Đại dịch Covid chỉ ảnh hưởng đến kết quả tài chính ngắn hạn chứ không tác động đến triển vọng sắp tới của FE Credit. Nhờ đầu tư sớm, có hệ thống vào công nghệ, chúng tôi có khả năng chấp nhận các rủi ro nhiều hơn những công ty khác trên diện rộng mà vẫn kiểm soát được nợ xấu trong mức an toàn. Đồng thời, khi thị trường phục hồi, tốc độ phát triển của FE Credit cũng sẽ nhanh hơn, đặc biệt khi có sự hỗ trợ của đối tác chiến lược mới".

Theo ước tính của VPBank, năm 2022, FE Credit sẽ đạt lợi nhuận 6.000 tỷ đồng, năm 2023 có mức tăng trưởng lợi nhuận 80% và duy trì tốc độ tăng trưởng này tới năm 2025.

Trong năm nay, không chỉ thương vụ của FE Credit mà SHB Finance của ngân hàng SHB đã được bán 100% vốn cho Krungsri – thành viên chiến lược thuộc Tập đoàn MUFG – Nhật Bản. Giá trị thương vụ gần 156 triệu USD. Theo thoả thuận, SHB sẽ chuyển nhượng 50% vốn công ty tài chính cho Krungsri đợt đầu và chuyển tiếp 50% còn lại sau 3 năm.

Trước đó, năm 2017, Shinsei Bank mua lại 49% vốn tại MCredit từ MB. Năm 2014, HD Bank cũng bán 49% vốn HD Saison cho Mizuho. Sau khi có sự tham gia của nhà đầu tư Nhật Bản, cả 2 công ty này đều tăng trưởng mạnh mẽ, như HD Saison có lợi nhuận tăng gấp 3,5 lần trong 4 năm.

Năm 2021, bất chấp dịch Covid-19, lợi nhuận của HD Saison và M Credit đều tăng trưởng. Lợi nhuận 9 tháng đầu năm 2021 của HD Saison đạt 795 tỷ đồng, nhỉnh hơn mức 777 tỷ đồng cùng kỳ năm 2020. Tại MCredit, 9 tháng đầu năm ghi nhận doanh thu đạt 3.190 tỷ đồng, tăng 13% so với cùng kỳ, lợi nhuận trước thuế 9 tháng đạt 432 tỷ, tăng tới 105%.

.jpg)

.jpg)